Нефть рухнула на наших глазах. Если в январе североморский сорт Brent оценивали более чем в $60 за баррель, то теперь за него дают всего $25. Американская марка WTI торгуется ниже $20, а котировки российского Urals упали до «несчастливых» $13 за «бочку». Переполнившие доступные хранилища трейдеры начинают сбывать сырье в ущерб себе, лишь бы избавиться от ненужного балласта, «чемодана без ручки», который, как точно отмечено в поговорке, и нести тяжело, и бросить жалко. Это касается и нашей страны, которой приходится также торговать себе в убыток. Однако эпидемия коронавируса, снизившая спрос на энергоресурсы, поставила жесткое условие — вернуть цены на прежний уровень позволит сокращение добычи не менее чем на 10 млн баррелей в сутки. Даже США, компании которых пока устранялись от ограничения собственного производства, готовы подключиться к поиску мирового консенсуса. Найдут ли его основные игроки — США, Россия и Саудовская Аравия, пока ведущие друг против друга «ценовую войну»? Что будет дальше происходить с ценами на «черное золото»? Как эта ситуация отразится на российском бюджете и нашей экономике в целом? Все эти вопросы мы обсудили с одним из ведущих специалистов по нефтяному рынку, директором Фонда энергетического развития Сергеем ПИКИНЫМ.

Фото: esbt74.ru

— В мире наступает сырьевой хаос. Нефть, которая считалась самым востребованным энергетическим ресурсом, попала в жестокий нокаут. Чуть ли не каждый день ее котировки ставят антирекорды. Есть прогнозы, что баррель обвалится до $5–10. Чего бояться и чему верить?

— В стоимость барреля в $5–10, которую прогнозирует ряд международных экспертных организаций, я не верю. Подобные аналитические компании за счет таких «громких» заявлений, скорее, хотят привлечь к себе общественное внимание, нежели действительно дать ответственные прогнозы. В настоящее время можно предположить, что котировки «черного золота» могут провалиться до $20, но их диапазон вряд ли надолго закрепится на этих рубежах.

— Эр-Рияд утверждает, что не ведет переговоров с Россией о снижении добычи сырья, которая наравне с Саудовской Аравией является одним из основных производителей «черного золота». Последняя встреча в рамках ОПЕК+ не принесла ожидаемых результатов — сделка о продлении ограничения производственных мощностей так и не была заключена. До какого уровня должны упасть нефтяные цены, чтобы добытчики вернулись за стол переговоров? Когда стоимость сырья окончательно достигнет «дна»?

Дешевые ресурсы — это тоже средство для поиска новых средств извлечения доходов. Чем дешевле сырье, тем быстрее на него находится покупатель, поскольку возникает повышенный спрос. Восстановление цен — дело не одной недели и даже не одного месяца. Стоит ожидать, что II квартал окажется самым сложным для нефтяного рынка. Большинство стран свертывают экономическую активность. Все это будет самым серьезным образом сказываться на падении спроса и, соответственно, снижении сырьевых котировок.

Главный вопрос заключается не в том, до какого уровня упадет цена барреля или когда стоимость сырья коснется «дна». Гораздо важнее, как долго цены будут находиться на таком низком уровне. Другими словами, одномоментно низкие котировки многие добывающие компании смогут «переварить» без ущерба, способного развалить их бизнес.

Можно вспомнить период 2014–2016 годов, когда нефть сначала упала в два, потом в три, а затем в четыре раза. В январе 2016 года баррель опустился до $26. Сейчас ситуация абсолютно сопоставима — стоимость «бочки» находится практически на таком же уровне. Поэтому, очевидно, что необходимо снова искать компромисс.

Вместе с тем нельзя забывать, что первые переговоры в рамках ОПЕК+, состоявшиеся в апреле 2016 года, также оказались безрезультатными. Во многом благодаря усилиям нашей страны осенью того года участникам будущего альянса удалось прийти к единому решению и обозначить условия, на основе которых были согласны действовать все его представители.

В настоящее время существуют все предпосылки для того, чтобы был открыт новый переговорный процесс. Определенные факторы указывают на то, что если ситуация на рынке продолжит оставаться настолько драматичной, как и сейчас, то летом в рамках очередного заседания ОПЕК, а возможно, даже раньше, стороны вновь проявят инициативу по возврату к переговорам.

— На последней встрече ОПЕК+ наша страна отказалась от предложения саудитов о дополнительном сокращении добычи. Может быть, надо было согласиться? Тогда и цены были бы выше?

— Такой подход давал возможность увеличить добычу нашим конкурентам не только на американских сланцевых месторождениях, но и на альтернативных проектах — битумных песках, глубоководных и других сложноизвлекаемых залежах. Цена в $60 за баррель, которая возникла после сокращения добычи основными производителями, позволила развиваться фирмам, занимающимся подобной деятельностью. Никто не ожидал, что стоимость «черного золота» провалится до такой степени и наступит глобальная рецессия, которую мы сейчас наблюдаем.

Кроме того, чем быстрее цены упадут до минимальных отметок, тем скорее начнется возврат к рыночному равновесию. До последнего времени ситуация на рынках так и балансировалась: за счет сокращения и повышения добычи основные игроки регулировали ценовую конъюнктуру.

— Разногласия Москвы и Эр-Рияда являются началом ценовой войны на мировой нефтяной арене?

— В формате учебников по экономике нынешнюю ситуацию можно назвать ценовой войной. Однако не стоит забывать, что сейчас каждый играет сам за себя. Сейчас по сути идет игра на выживание. Официально никто о войне цен не заявлял и вряд ли заявит.

— Можно говорить, что мир столкнулся с затяжной эпохой низких нефтяных цен? Как долго котировки будут продолжать бить антирекорды?

— Ситуация глобальной рецессии и низкие цены на нефть являются одним из лекарств, способных помочь преодолеть нынешний кризис. Для того чтобы сырьевые котировки вернулись к более комфортной цене, необходимо сокращать общее производство не на 4-5 млн баррелей в сутки, а не менее чем на 10 млн «бочек».

Немаловажным условием повышения цен на нефть станет участие в переговорах об ограничении добычи американских компаний. Такой формат альянса устроит и Россию, и Саудовскую Аравию.

— Американский президент Дональд Трамп заявил, что договорился с Москвой и Эр-Риядом о поиске совместного выхода из нынешней ситуации на мировом нефтяном рынке. Насколько возможен и к чему приведет компромисс трех основных добывающих держав?

— Подобные заявления звучали уже неоднократно, но пока не ясно, как соединить желания и намерения американских производителей. У Эр-Рияда существует один крупнейший нефтяной холдинг — Saudi Aramco. У России их несколько, но, так или иначе, их деятельность регулируется государством.

Но в США помимо мэйджоров, таких как Chevron, работает несколько тысяч небольших частных добывающих предприятий. Именно они, а не крупнейшие добытчики, являлись проводниками сланцевой революции десятилетней давности. Сорганизовать эти компании и добиться от их владельцев единой позиции — крайне затруднительно. На эти предприятия сейчас и приходится главный удар от низких нефтяных котировок. Поэтому всегда будет оставаться угроза присутствия «безбилетника», который, хотя и согласился с сокращением производства, но на деле не выполняет свои обязательства и под «шумок» попытается добыть и реализовать большие объемы сырья.

Тем не менее, если встреча ОПЕК+ будет проходить в расширенном формате, пусть даже с формальным участием американских нефтяников, то она станет недвусмысленным сигналом для рынка о намечающемся движении навстречу друг другу.

Вместе с тем у всех производителей, включая Саудовскую Аравию, главной целью нынешней сырьевой стратегии является политика выживания — не зря Эр-Рияд активно предлагает скидки на углеводороды. За счет увеличения продаж саудиты пытаются нивелировать падение цен. Наличие серьезных ресурсов вкупе с низкой себестоимостью производства сырья на Ближнем Востоке позволяет саудитам зарабатывать фактически при любых ценах — и при $25, и при $20, и даже при $15 за баррель.

Для Эр-Рияда внезапно оказалось неудобным иное обстоятельство. Стоимость фрахта танкеров значительно выросла — в 7–8 раз. Морские перевозки и сбыт нефти традиционным покупателям, несмотря на демпинг, серьезно затруднились, что грозит привести к снижению прибыли саудовских производителей.

— Переходя к внутренним проблемам, можно ли предположить, как будет при нынешней сверхнизкой цене барреля существовать федеральный бюджет, сверстанный исходя из $42–43?

— Средства, накопленные в Фонде национального благосостояния, с учетом нынешних и прогнозных котировок на сырье, позволяют рассчитывать, что такой «подушки безопасности» нашей стране хватит на несколько лет. Полагаю, что и ситуация с нефтяными ценами нормализуется не ранее чем в течение двух лет. Нынешний жуткий сценарий развития событий отрезвил рынок. Во второй половине года баррель вполне может надеяться на стоимость в $40+. Такая цена окажется достаточно комфортной для российского правительства. Нужно пережить самый страшный период — чем раньше мы попадем под «холодный ценовой дождь», обусловленный затовариванием рынка, тем быстрее котировки «черного золота» начнут расти.

— Не может ли получиться такой ситуации, когда отечественные нефтяные компании для нивелирования потерь от низких котировок на внешнем рынке будут повышать внутренние цены на бензин? Не так давно президент Владимир Путин на совещании с правительством обратил внимание на тот факт, что цены на нефть опустились вдвое, а стоимость бензина в годовом отношении выросла…

— Глава государства просил разобраться с ростом цен на горючее для сельскохозяйственных производителей. Путин акцентировал внимание не на розничной, а на оптовой стоимости бензина. По данным Федеральной антимонопольной службы, на АЗС в прошлом году цены поднялись всего на 2,2%, что ниже инфляции. С начала этого года рост розничной стоимости топлива, по оценке ФАС, составил лишь 0,2%. Нельзя забывать, что топливные расценки во многом зависят от налоговой политики государства: при высоких котировках на экспортируемое горючее бюджет компенсирует производителям потери от сдерживания цен на внутреннем рынке топлива, а при низких мировых котировках, напротив, нефтяники доплачивают в казну. Самый легкий способ бороться с розничным ростом цен на топливо — снизить акцизы. Значительная часть доходов сырьевых компаний уходит на уплату налогов. «Отобрать» доходы у нефтяников — звучит заманчиво, но порядочная доля их прибыли уходит на инвестиции в новые добывающие проекты. Лишение производителей дополнительных средств может привести к ограничению их добывающих возможностей в будущем, что грозит финансовыми потерями всей стране.

— Ваш прогноз: сколько будет стоить нефть в апреле?

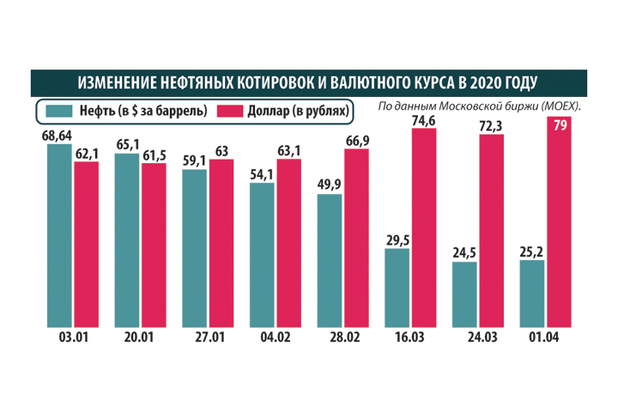

— Можно прогнозировать диапазон в $20-30 за баррель. В ходе ежедневных торгов, как можно убедиться в настоящее время, цены могут гулять на 10% и более, но по итогам месяца средняя стоимость барреля окажется на уровне несколько выше $25. По итогам года нефтяные цены могут выйти в район $40–50, поэтому их среднегодовое значение должно оказаться в пределах $30–40.

— Каковы перспективы рубля в условиях низких цен на нефть? Достигла ли российская валюта «дна»?

— Как себя будет чувствовать рубль, зависит только от действий финансовых властей государства. В настоящее время происходит ужесточение денежно-кредитной политики. ЦБ полностью контролирует курс отечественной валюты. Корреляция между котировками нефти и рубля ощущается не так сильно, как в 2014 году. Тогда стоимость «черного золота» падала на 1% и стоимость «деревянного» снижалась точно на такой же уровень. С начала года нефтяные цены рухнули более чем наполовину, а доллар по отношению к рублю прибавил 30%. Причем валютные интервенции, которые по просьбе Минфина осуществляет ЦБ, нельзя назвать рекордными. Регулятор будет выдерживать политику в 78–80 рублей за доллар, но не сильно уходить за эти границы. Конечно, если не будут развиваться более сложные кризисные явления, вызванные угрозой распространения коронавируса и остановкой мировой экономики.

— Многих интересует, не пришло ли время активно перекладывать сбережения в доллары или евро?

— С точки зрения трат, допустим, на оплату какого-либо товара, доллары покупать не стоит. Если же вы нацелены на сбережение, то можно предположить, что в нынешней ситуации стоит прицениться к 75 рублям за доллар, хотя эти котировки также являются рискованными. Если бы государство хотело, то стоимость «зеленого» не превышала 40 рублей. Только для этого необходимо продать на рынке разом десятки миллиардов долларов. В прошлые годы на удержание курса рубля бросали по несколько миллиардов в день. Судя по всему, теперь такой подход финансовое руководство страны считает неэффективным и предпочитает сберечь валютные накопления, «жертвуя» курсом национальной валюты.