. Начались поставки нефти на китайский рынок в соответствии с фьючерсными контрактами, заключенными на Шанхайской международной энергетической бирже (INE). Доставка первой партии нефти сорта Shanghai Crude объемом 601 тыс. барр. была осуществлена 7 сентября. Вся партия обошлась покупателю в 293 млн юаней или 488,2 юаня/барр. ($71,57/барр.).

. Начались поставки нефти на китайский рынок в соответствии с фьючерсными контрактами, заключенными на Шанхайской международной энергетической бирже (INE). Доставка первой партии нефти сорта Shanghai Crude объемом 601 тыс. барр. была осуществлена 7 сентября. Вся партия обошлась покупателю в 293 млн юаней или 488,2 юаня/барр. ($71,57/барр.).

Начало торговли физическими объемами нефти является огромным достижением для Пекина, поскольку фьючерсный контракт покупается и продается на INE исключительно в юанях — китайской национальной валюте. Использование этой валюты в международных расчетах на рынке нефти имеет особое значение во время торговой войны, которая разгорается между США и Китаем.

Нефтеперерабатывающие и нефтехимические компании в Китае — как государственные, так и частные — могут использовать поставочный фьючерс для обеспечения своих НПЗ необходимым сырьем и хеджирования рисков. INE стала международной площадкой, где китайские и зарубежные участники рынка энергоносителей могут совершать сделки с ликвидным биржевым инструментом без оглядки на Вашингтон и американский доллар. Котировки фьючерса Shanghai crude становятся ценовым ориентиром (benchmark) для расчетов при поставках других сортов нефти.

Физическая поставка нефти объединяет в единый механизм торговлю фьючерсными контрактами и сделки на спотовом рынке нефти. Это обеспечит тесную корреляцию между стоимостью фьючерса и ценами спотового рынка. Участники сырьевого рынка уверены, что поставка нефти в соответствии с фьючерсным контрактом, заключенным на INE, гарантирует увеличение объемов торгов этим биржевым инструментом в будущем.

Уже сейчас китайские нефтяные компании с государственным участием заключают долгосрочные контракты на поставку нефти с привязкой к поставочным фьючерсам. По мнению экспертов, фьючерсный контракт на Shanghai Crude отражает фундаментальный факторы (cпрос и предложение в Азиатско-Тихоокеанской регионе) и способен обеспечить потребности реальной экономики.

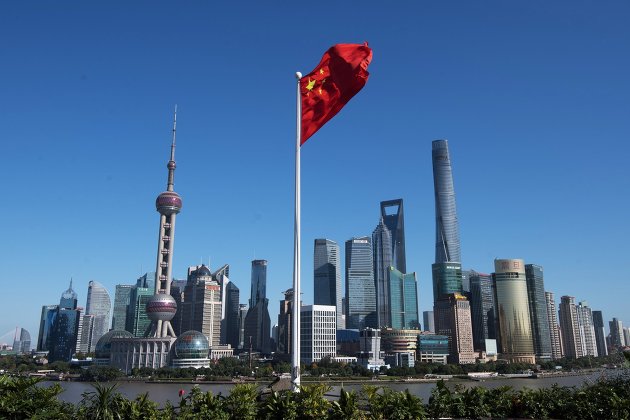

Шанхай опередил Дубай

Ликвидность поставочного фьючерса на Shanghai Crude растет быстрыми темпами, несмотря на то, что торговля этим биржевым инструментом началась всего пять месяцев назад. На 31 августа текущего года объем торгов на INE достиг 11,09 млн контрактов (1 контракт — 1000 барр.), достигнув 5,39 трлн юаней. Таким образом, средний показатель составил 14800 контрактов в день. По этому показателю INE обогнала биржу в Дубаи (DME), став третьей крупнейшей нефтяной торговой площадкой в мире, уступая только американской NYMEX и британской ICE.

Стоимость Shanghai Crude сопоставима с другими эталонными сортами нефти и отражает ситуацию на нефтяном рынке Юго-Восточной Азии. Когда образовался спред в $5/барр. между фьючерсами на Shanghai Crude и на Oman, который торгуется на DME, трейдеры быстро воспользовались этим «окном возможностей», купив фьючерсы на Shanghai Crude для осуществления арбитражных поставок в Китай из Персидского залива. По мнению участников рынка, арбитражные поставки свидетельствуют о большом потенциале Shanghai Crude, как эталонного сорта.

По данным INE, свыше 30 тысяч юридических лиц открыли счет на бирже в Шанхае для участия в торгах нефтяными фьючерсами. Уже в первый день торгов более десяти китайских и зарубежных крупных нефтяных компаний приняли активно продавали и покупали фьючерсные контракты на Shanghai Crude.

Фьючерс на Shanghai Crude — инвестиционный актив

В настоящее время разные финансовые структуры, включая управляющие, брокерские и трастовые компании, составляют около 15% от общего числа участников торгов. Это свидетельствует о большом спросе на китайские нефтяные фьючерсы как на инвестиционный актив.

Нефтяные компании, трейдеры и финансовые организации из Сингапура, Великобритании и США пристально следят за торгами в Шанхае, а многие из них уже активно покупают и продают фьючерсы на Shanghai Crude. В настоящее время на иностранных участников рынка приходится свыше 15% от общего числа нефтяных фьючерсов, реализуемых на INE, по сравнению с 5% в первые два месяца после начала торгов.

Влиятельные международные организации, такие как МЭА и ОПЕК, признают, что торги Shanghai Crude на INE имеют большое значение для мирового рынка нефти. Одновременно с этим делаются заявления, что рано говорить о Shanghai Crude, как о мировом эталонном сорте, сопоставимым с североморским Brent или американским WTI.

Однако они недооценивают влияние китайской экономики на мировой нефтяной рынок и амбиции Пекина. Сегодня Китай покупает нефть, за валюту, которую сам эмитирует. Завтра за юани будут продаваться газ, нефтепродукты, металлы и другие товары. Раньше такое себе могли позволить только США. Использование юаня для расчетов на рынке нефти может подорвать позиции американского доллара, как основной мировой резервной валюты. Кроме того, «нефтеюань» становится чудо-оружием, которое поможет Пекину одержать вверх в торговой войне с Вашингтоном.